Rond 1988 heb ik al enige keren gepubliceerd over de staatsschuld, het pensioenstelsel en de onderlinge samenhang. Omstreeks 2014 begon ik het volgende te schrijven. Ondertussen hebben er nogal wat veranderingen in de staatsschuld en de pensioenreservering voorgedaan. Daardoor zijn de getallen niet meer actueel, maar de ideeën en conclusies blijven hetzelfde. Het idee om tot een omslagstelsel voor pensioenen over te gaan is ondertussen ook door anderen geopperd.

Parabel 1

De ontsnapping

Er was er eens een gevangenis in een verlaten gebied ergens op aarde. De directeur bedacht dat het heilzaam voor de gevangenen zou zijn dat ze zich op terugkeer in de maatschappij konden voorbereiden door ze te laten werken. Als beloning daarvoor konden ze wat geld verdienen. Hij wilde voorkomen dat ze via slinkse wegen dat geld zouden gebruiken om via handlangers allerlei verboden waren uit de buitenwereld aan te schaffen. Daarom besloot hij om eigen gevangenisgeld te introduceren. Daarvoor had hij een vast budget van de minister van Justitie gekregen, zodat hij een bepaald aantal munten kon laten maken.

De directeur liet per week een deel van de aangemaakte munten aan de gevangenen uitbetalen. De uitbetaalde munten vormden een soort ‘staat-schuld’, omdat ze een tekort vormden op de staat waarop de voorraad munten werd bijgehouden. De gevangenen konden in de gevangeniswinkel allerlei snoep, leesvoer en kleine benodigdheden kopen. Op deze manier vloeiden de munten terug naar de kas, zodat ze voor een later tijdstip beschikbaar kwamen. Omdat de gevangenen lange tijd geen snoep hadden kunnen verkrijgen, spendeerden ze bijna allemaal hun munten onmiddellijk. Aan het eind van de week waren nagenoeg alle munten weer terug en was de ‘staat-schuld’ nagenoeg weg. Na enige tijd begonnen de gevangenen wat munten te sparen om wat duurdere artikelen te kunnen kopen. De gevangenisdirecteur vond dat een goed idee, want terug in de maatschappij zouden de gevangenen ook met geld moeten kunnen omgaan en sparen hoorde daarbij. Deze besparingen betekenden wel dat niet langer alle munten in de gevangeniskas terugkwamen. Daardoor ontstond een permanente schuld op de staat. Dit was niet erg, want er waren toch voldoende munten beschikbaar.

Na verloop van tijd gebeurde er iets wat de directeur niet door had. Een groepje gevangenen maakte plannen voor een collectieve ontsnapping. Omdat ze bij het doortrekken van het onherbergzame gebied rond de gevangenis voedsel en drinken nodig hadden, gingen ze munten opsparen om deze goederen vlak voor de ontsnapping te kunnen aanschaffen. Als gevolg van deze extra besparingen keerden er minder munten terug in de kas en de directeur werd geconfronteerd met een tekort aan munten. Om aan deze crisis van het financieringstekort het hoofd te bieden ging de directeur munten van de gevangenen lenen. Hij betaalde rente over de geleende munten en vond dat daar een opvoedkundige werking van uitging, want er was gelijkenis met de situatie in de vrije maatschappij. Voor de meeste gevangenen had het geen betekenis, want ze spendeerden hun munten toch vrijwel allemaal. De rijke ‘ontsnappers’ konden wel munten uitlenen en vonden het prachtig, want zo konden ze sneller het benodigde bedrag bijeen sparen. Zo hielp de directeur ongewild mee aan de ontsnappingsplannen. En de ‘staat-schuld’ liep versneld op, omdat er steeds meer gespaard werd.

De ‘staat-schuld’ van de gevangenis liep steeds verder op en de directeur vond de situatie onhoudbaar worden. Hij bedacht dat hij meer munten kon binnen halen door de prijzen van de goederen in de winkel te verhogen: een soort belastingverhoging voor de gevangenen. Zijn redenering was dat hij bij hogere prijzen meer munten zou binnen krijgen. Maar de meeste gevangenen besteden voor de prijsverhoging hun munten toch al vrij snel, zodat ze niet meer geld uit gingen geven, maar minder goederen gingen kopen. Dit gaf onrust in de gevangenis. En voor de spaarders maakte het weinig uit, ze gaven hun munten toch niet uit. Wel werd door de prijsinflatie hun spaardoel op een hoger bedrag gelegd. En de directeur constateerde tot zijn verbazing dat de prijsverhoging weinig effect op de gevangenisinkomsten had.

Het tekort voor de gevangeniskas werd steeds hoger en het tekort aan munten steeds nijpender. Vanwege het tekort aan munten besloot de directeur de lonen te verlagen. Dat zou de tekorten wel moeten verminderen. En inderdaad, op de uitbetalingsdag was het tekort kleiner dan de week tevoren. De directeur was nu tevreden: hij had een goed werkende oplossing gevonden en verkondigde dat trots aan zijn superieuren en ondergeschikten. Helaas, na een week constateerde hij dat het tekort weer opliep tot bijna het oude niveau: de gevangenen hadden minder te besteden en dus keerden er minder munten terug. Er ontstond door de mindere bestedingsmogelijkheden grote onrust in de gevangenis. Maar toch, het had een klein beetje geholpen, want doordat de potentiële ‘ontsnappers’ minder munten kregen, konden ze minder snel sparen.

De ‘staat-schuld’ werd zo groot dat de directeur geen andere oplossing zag dan een flink aantal gevangenen hun baantje af te nemen: hij ontsloeg ze uit hun arbeidsverplichting. Daardoor hoefde hij op de betalingsdag minder munten uit te keren en het tekort was drastisch lager. De directeur was tevreden. Het nadeel was wel dat een aantal werkzaamheden in de gevangenis niet meer verricht werden. Daar waren schoonmaakwerkzaamheden bij en de gevangenis begon te vervuilen. Maar een week later was het tekort bijna weer als vanouds. Doordat een aantal gevangenen geen munten te besteden had, keerden er ook minder munten terug. Het tekort was echter toch iets lager, want er waren bij de ontslagen gevangenen ook enkelen die tot de groep ‘ontsnappers’ behoorden en die konden nu niet langer sparen. Er ontstond onenigheid binnen de groep ‘ontsnappers’, want sommigen konden niet meer sparen en daardoor ontstonden ongelijke situaties. Om aan de onenigheid een einde te maken besloten ze de ontsnapping onmiddellijk in gang te zetten. Ze besteedden al hun munten aan voedsel en drinken. De ontslagen gevangenen die niet tot de ‘ontsnappers’ behoorden hadden de hele dag de tijd om te mokken. Ze waren ontevreden en kwamen in opstand. Ze werden gesteund door de overige gevangenen die ontevreden waren over de prijsverhogingen en loonsverlagingen. De ‘ontsnappers’ maakten van het oproer gebruik en namen de benen.

De directeur riep de politie te hulp om het oproer de kop in te drukken. Na een week maakte de directeur de balans op. Hij miste de ontsnapte gevangenen, maar de rest zat weer rustig achter slot en grendel. Tot zijn stomme verbazing was de ‘staat-schuld’ ook weg. Hij had niet door dat dat kwam doordat de ‘ontsnappers’ al hun gespaarde munten besteed hadden. En ook in de weken daarna bleek dat het tekort verdwenen was: er werd niet langer systematisch gespaard.

Uiteindelijk was iedereen tevreden: de ‘ontsnappers’ omdat ze de benen hadden kunnen nemen, de directeur omdat zijn ‘staat-schuld’ verdwenen was en de gevangenen omdat de directeur na het verdwijnen van het tekort de ontslagen ongedaan kon maken, de lonen tot het oude niveau kon verhogen en de prijsverhogingen ongedaan kon maken.

Parabel 2

De opstand

Er was er eens een combinatie van twee gevangenissen in een verlaten gebied ergens op aarde. Een gevangenis voor licht- en een voor zwaargestraften. Ook hier bedachten de samenwerkende directeuren dat het heilzaam voor de gevangenen zou zijn dat ze zich op terugkeer in de maatschappij konden voorbereiden door ze te laten werken. Daarvoor kregen ze als beloning wat geld. Om te voorkomen dat ze via slinkse wegen dat geld zouden gebruiken om via handlangers allerlei verboden waren uit de buitenwereld aan te schaffen, besloten ze om samen eigen gevangenisgeld te introduceren. Daarvoor hadden ze ieder een vast budget van de minister van Justitie gekregen, zodat ze gelijke aantallen munten konden laten maken.

De directeuren lieten ieder per week een deel van de aangemaakte munten aan de gevangenen uitbetalen. De uitbetaalde munten vormden voor beide gevangenissen een soort ‘staat-schuld’, omdat ze een tekort vormden op de respectieve staten waarop de voorraden munten werden bijgehouden. De gevangenen konden in de gevangeniswinkels allerlei zaken kopen zoals snoep en opbeurende geïllustreerde literatuur. Op deze manier vloeiden de munten terug naar de beide gevangeniskassen. Omdat de gevangenen lange tijd geen snoep en literatuur hadden kunnen verkrijgen, spendeerden de meesten hun munten onmiddellijk. Aan het eind van de eerste week waren nagenoeg alle munten weer terug en was de ‘staat-schuld’ (de schuld zoals vermeld op de staat) grotendeels weg.

In beide gevangenissen waren klussen te doen. De directeuren wilden die door gevangenen laten verrichten, maar ze moesten er wel rekening mee houden dat de kans op ontsnappen daardoor groter werd. Voor de lichtgestraften zou het stom zijn om te willen ontsnappen, want als ze dat deden en weer gepakt werden kwamen ze niet meer voor vervroegde vrijlating in aanmerking. Ze zaten dan ook in een gevangenis met een licht regime, waar de gevangenen een soort hedonistische levensstijl eropna konden houden. De zwaargestraften hadden weinig te verliezen en waren wel vluchtgevaarlijk en het was voor de maatschappij bovendien zeer ongewenst dat ze op vrije voeten kwamen. Ze zaten in een gevangenis met een zwaar regime waar een Spartaanse discipline heerste. Om de klussen in de Spartaanse gevangenis te doen werd een deel van de hedonisten daar dagelijks heen gebracht. In de pauze konden ze daar wat in de gevangeniswinkel kopen. Daardoor stroomden er munten van de hedonistische naar de Spartaanse gevangenis. Als gevolg van deze onbalans op de respectieve betalingsbalansen ontstond er een groot tekort aan munten in de hedonistische gevangenis, terwijl er een overschot ontstond in de Spartaanse gevangenis.

De directeur van de hedonistische gevangenis moest een oplossing voor de muntencrisis bedenken. Hij beredeneerde dat als hij de prijzen in de gevangeniswinkel verhoogde er vanzelf meer munten terug zouden vloeien. Immers, voor dezelfde goederen moesten meer munten ingeleverd worden en dat zou de muntencrisis verminderen. Maar de gevangenen hadden een ander idee: ze gingen nog meer munten in de Spartaanse gevangenis spenderen en de muntencrisis werd erger.

In de Spartaanse gevangenis leidde de introductie van de munten ertoe dat de gevangenen minder onrustig werden. Ze gedroegen zich beter. Hieruit trok de directeur de conclusie dat het verstandig was de gevangenen nog meer voorgoed gedrag te belonen. Dat kon hij makkelijk doen uit het overschot aan munten. Door de voortdurende instroom van munten konden deze gevangenen steeds meer toegestopt worden en daardoor konden ze zowaar een luxeleventje leiden.

De prijsverhogingen in de hedonistische gevangenis leidde tot grote onrust onder de gedetineerden. Ze konden steeds minder kopen, terwijl ze toch hun klusjes deden. En de gevangenen die klusjes in de Spartaanse gevangenis deden, zagen dat hun collega’s daar steeds meer munten kregen, terwijl ze er niet voor hoefden te werken. Dit alles leidde tot een opstand in de hedonistische gevangenis. Bewakers werden bedreigd, de boel werd kort en klein geslagen en er werd brandgesticht. De onrust werd met harde hand bestreden. Nadat de orde was hersteld, stelde de directeur strafmaatregelen in. Niemand mocht de cel verlaten. Omdat de werkzaamheden toch verricht moesten worden, werden ten einde raad groepjes zwaargestraften toch maar in beide gevangenissen aan het werk geteld.

Doordat de hedonisten niet meer de gevangenis mochten verlaten, stroomden er geen munten meer naar de Spartaanse gevangenis. De Spartaanse gevangenen konden in de hedonistische gevangeniswinkel kopen, maar deden dat spaarzaam omdat de prijzen hoog waren. Toch begon er een geringe stroom munten naar de hedonistische gevangenis te stromen, waardoor het overschot in de Spartaanse gevangenis afnam. Dit leidde tot besluiten om de prijzen in de hedonistische gevangenis te verlagen en in de Spartaanse gevangenis te verhogen. Daardoor werd de stroom naar de hedonistische gevangenis sterker, waardoor er verdere prijsaanpassingen kwamen. Dit proces werd sterker en sterker, zodat de prijzen in de hedonistische gevangenis erg laag werden en in de Spartaanse gevangenis hoog.

Door de hoge prijzen kwamen de Spartaanse gevangenen in opstand. Na het neerslaan daarvan mochten ze de cel niet meer verlaten. Omdat de hedonistische gevangenen zich goed gedragen hadden, mochten ze weer uit hun cellen voor het verrichten van werkzaamheden. En zo ontstond een oneindige reeks van prijzencrises en opstanden.

De voormalige minister van financiën Onno Ruding stelde ooit dat voor de overheid hetzelfde geld als voor een gezin: je kunt het geld maar één keer uitgeven. Ik werd daardoor geïnspireerd tot het schrijven van de volgende parabel.

Parabel 3

De uitvreter

Vader Arie werkte als loodgieter en moeder Marie als thuiszorgverleenster. Ze hadden twee zoons, Erik en Gerard, en een dochter Sofie. Erik was net van school af en werkte als programmeur en Sofie als onderwijzeres. Gerard was kortgeleden afgestudeerd als econoom en was werkloos. Ze woonden alle drie nog thuis. Ze waren bevriend met een gezin dat schuin tegenover hen woonde. Vader Piet was bouwvakker en moeder Roos werkte als schoonmaakster. Ook zij hadden drie kinderen: Jan werkte als administratief medewerker, Loes als verkoopster in een boetiek en Kees was afgestudeerd als bedrijfskundige en had nog geen baan. In beide gezinnen moesten de werkende kinderen kostgeld betalen.

Ondanks de vriendschap kibbelden de gezinnen regelmatig, want Piet was een overtuigd socialist, terwijl Arie meer liberaal was. Ze hadden hun opvattingen op hun kinderen overgebracht.

Op een dag werd Marie boos. Het werd haar te veel. In het liberale gezin werden de huiselijke taken op vrijwillige basis gedaan, wat erop neer kwam dat dat Marie het meeste deed, dochter Sofie ook nog wat deed, maar dat Arie zich beperkte tot de klussen waar kracht bij te pas kwam en Erik en Gerard droegen niets bij. Marie vond dat de taken eerlijker verdeeld moesten worden en dat de werkloze Erik daarbij wat extra veel zou moeten doen. Ze gaf als voorbeeld het gezin van Piet, waar ieder gezinslid zijn taken had: daar werd het gezin als een soort commune beschouwd. Econoom Gerard had op school over de vrije markt geleerd en verwierp de socialistische opvattingen van Piet. Hij noemde Piet een dictator, want die vertelde ieder gezinslid wat die moest doen. Bij die socialistische opvattingen hoorde ook de gelijkwaardigheid van vrouwen. Zo kookte Piet zelf, liet zijn vrouw Roos de tuin doen, Loes moest de technische klusjes doen, terwijl Jan het huis moest schoonmaken en Kees de kleren waste, streek en de afwas deed. Gerard zei dat hij dat maar raar en inefficiënt vond. Iedereen moest doen waar hij goed in was op een moment dat hij daar tijd voor had. Om dat te regelen zou hij vrije marktmechanisme voor de huishoudelijke taken moeten ingevoerd. ‘OK’, zei Arie, ‘als liberaal vind ik daar wel wat in zitten; doe jij ook maar eens wat voor de kost en ontwerp een vrije mark voor binnen het gezin.’ Wij gaan ons gezin economische hervormen.

Gerard ging aan de slag: hij vroeg gegevens op over ieders inkomsten, de financiële verplichtingen en de uitgaven voor het huishouden. Verder inventariseerde hij de klusjes die in het huishouden gedaan moesten worden. Na een poosje puzzelen, kwam hij tot een conclusie.

Vervolgens kwam hij met het volgende voorstel:

Er wordt 80% belasting geheven. Degenen die een baan hadden zouden dus 80% van hun netto-inkomen aan de huishoudpot moeten afstaan. Ze konden 20% houden. Dat was enerzijds voor de kosten die ze direct of indirect voor hun baan maakten, zoals reiskosten, koffiegeld, representatieve kleding, vakliteratuur en dergelijke. Anderzijds was het een extra beloning vanwege het hebben van een baan. Die extra beloning hoorde bij het marktmechanisme om iemand te stimuleren een baan te hebben en ter compensatie voor de tijd die het hen kostte.

Uit de huishoudpot worden alle vaste lasten als huur, energie, verzekeringen en dergelijke betaald.

Verder worden uit de huishoudpot de dagelijkse boodschappen betaald, waarvoor bonnetjes ingeleverd moeten worden.

Er wordt maandelijks een bedrag opzij gelegd voor reparaties en vervanging van apparaten en meubilair.

De rest van het ingekomen bedrag is klusjesgeld. Een keer per maand worden de klusjes in het huishouden aanbesteed. Degene die voor het laagste bedrag inschrijft, krijgt de klus toegewezen, die hij ook verplicht is uit te voeren op straffe van een boete. Deze persoon verdient dan het inschrijvingsbedrag. Als er te weinig geld voor de laagste inschrijvers was, zou er gestemd worden welke klusjes niet gedaan zouden worden.

Na enige discussie waren ze het erover eens dat dit een mooi systeem met marktwerking was. Wel werd toegevoegd dat iedereen voor alle klusjes een bedrag moest noemen, want anders bestond het gevaar dat een vervelend klusje als de wc schoonmaken door niemand geambieerd zou worden. De volgende dag zou ieder zijn aanbestedingsbedragen schriftelijk moeten inleveren.

Gerard ging aan de slag om de klusjes aan de laagste inschrijvers toe te bedelen. Arie won het tuinonderhoud: hij had betrekkelijk laag ingeschreven, omdat hij dat best leuk werk vond. Marie kreeg alle overige klusjes toegewezen: ze had een betrekkelijk laag uurloon en had daarom ook voor lage bedragen ingeschreven. Erik en Sofie wilden voor een verre vakantie sparen en dachten hun slag te slaan door voor een hoog bedrag in te schrijven, maar daardoor kregen ze niets toegewezen. Ze hadden er flink de pest in, wat op zich heel opmerkelijk was, omdat ze zich anders altijd voor de huishoudelijke klusjes drukten. Marie mopperde dat ze zich nu helemaal rot moest werken. Gerard merkte toen op dat ze dan de volgende keer maar lager moesten inschrijven en dat et vanzelf wel goed kwam. En toen viel het opeens op dat Gerard nergens voor ingeschreven had. Ze vroegen hem waarom hij zich opeens tegen de afspraak in drukte en of hij dan geen geld nodig had. Gerard zei dat hij de manager was en dat hem dientengevolge al een som uit de huishoudpot toekwam. Toen ze de bedragen hoorden die toegekend werden, waren ze stomverbaasd. Het totale bedrag was wel anderhalf keer zo hoog als er in de pot kwam. Toen zei Gerard dat dat wel goed kwam, want er zou nog 80% belasting geheven worden; er bleef eigenlijk dik geld over. Hij zei dat het hem nooit op school verteld was, maar dat hij uitgerekend had dat het huishoudgeld wel vijf keer uitgegeven kon worden. Verder vielen ze over het hoge bedrag dat Gerard zich als manager toegekend had. Gerard zei dat dat een normaal uurtarief voor een manager was.

De eerste maand had Gerard als enige veel zakgeld te besteden, dat was meer dan hij ooit gehad had. Verder zat Marie vrij ruim bij kas en Arie had ook nog voldoende te besteden, maar Erik en Sofie kwamen er bekaaid vanaf. En de huishoudpot bleef ruim gevuld.

De volgende maand werd er opnieuw een aanbesteding gedaan. Arie kreeg weer zijn tuinwerk, maar Marie kreeg nu alleen het wc-schoonmaken toegewezen, omdat ze hoger was gaan zitten, terwijl Erik en Sofie lager inschreven, zodat zij de overige klussen kregen. De totaalsom was iets hoger dan er per maand beschikbaar was, maar dat kon aangevuld worden uit het overschot van de vorige maand.

In de volgende maanden ontstond er een soort evenwichtssituatie, waarin de klusjes volledig en verdeeld werden en er een aardig bedrag in de huishoudpot overbleef. Zo nu en dan ontstond er een onevenwichtigheid, doordat iemand extra geld nodig had en onder de prijs van de anderen ging zitten om zo een extra klus te krijgen. Dat leverde dan wel weer gemopper op van degen die zijn klusje kwijtraakte en daarmee zijn zakgeld.

Het voordeel van de nieuwe situatie was dat alle klusjes gedaan werden. Het onder vier personen verdelen van de klusjes ging nu veel soepeler dan het onder vijf personen verdelen voorheen. Maar alle vier hadden ze aanmerkelijk minder te besteden dan voorheen, terwijl Gerard met minder tijdsbesteding aanmerkelijk meer te besteden had. Vanwege deze goede gang van zaken kende Gerard zich aan het einde van het jaar een flinke bonus toe gelijk aan vijf keer het bedrag dat in de huishoudpot onverdeeld achter was gebleven. Daarmee was de pot precies leeg.

Natuurlijk leidde dit tot het nodige commentaar. Maar econoom Gerard pareerde dat met: ‘Wat zeur je nou, jullie inkomen is flink omhooggegaan.’ ‘Hoezo’, zeiden de anderen, ‘we hebben nu juist veel minder te besteden.’ Gerard antwoordde: ‘Nou, eerst mochten jullie hetzelfde van je loon houden als nu en kregen daar een zakgeld bovenop. En nu heb ik kans gezien jullie zakgeld flink te verhogen. Bij elkaar is ons gezamenlijk zakgeld vervijfvoudigd. Reken het maar na. Jullie welvaart is door mijn management juist flink toegenomen.’ Dit klopte en de anderen stonden met een mond vol tanden.

Het nieuwe jaar bracht onheilstijdingen. Er was een economische crisis uitgebroken en het kabinet besloot het onderwijs en de zorg te hervormen. Dientengevolge kregen Marie en Sofie een ontslagbrief thuisgestuurd. Daarmee daalden de gezinsinkomsten aanmerkelijk en kwam er veel minder in de huishoudpot. En Gerard bleef zich hetzelfde bedrag voor zijn management toekennen. Daardoor bleef er maar weinig over als beloning voor klusjes. De anderen wilden best voor een lager bedrag inschrijven, vooral Marie en Sofie die nu opeens veel tijd overhadden. Maar er was toch een minimumbedrag dat ze voor hun inspanningen in het huishouden wilden hebben. Dit bleek bij de nieuwe aanbesteding. De laagste bedragen voor de verschillende klusjes bleken veel hoger te zijn dan er geld beschikbaar was. Dus moest er gestemd worden welke klusjes gedaan konden worden. De uitkomst was dat er alleen boodschappen gedaan konden worden en eten bereid. Voor klusjes als de vaat doen, kleren wassen, de wc schoonmaken en het huis poetsen was geen geld meer. Het gevolg was dat het huis vervuilde, de kleren gingen stinken en er van vuile borden gegeten moest worden. Ze hadden allemaal last van de verminderde bestedingsmogelijkheden, behalve Gerard. Daarnaast kreeg Erik problemen op zijn werk omdat hij daar vervuild verscheen.

Marie werd boos om de nieuwe situatie. Er moest een oplossing voor het klussen doen komen. Gerard stelde voor dat ze vrijwilligerswerk moest gaan doen, door alle huishoudelijke taken te doen. En zo ontstond de situatie dat Gerard in zijn vrije tijd de beest kon uithangen, moeder Marie ouderwets als huissloof moest dienen en de overigen een paar klusjes deden.

Uiteindelijk studeerde Gerard af. Daarvoor moest hij een scriptie schrijven. Hij baseerde die op zijn thuissituatie en kreeg als titel: ‘Een gezinshuishouding als markteconomie’. Zijn begeleider was niet onder de indruk van de kwaliteit, maar vanwege de originaliteit van de ‘fictieve situatie’ kreeg hij er toch een hoog cijfer voor. Gerard liet wijselijk achterwege dat het niet fictief, maar de realiteit was. Vervolgens ging hij solliciteren en kreeg al gauw een baan bij een bank, waar ze verschrikkelijk moesten lachen om de scriptie. Hij werd aangenomen, omdat hij vanwege de originele ideeën de juiste man leek om geld uit schijnbaar onmogelijke situaties te persen.

Gerard ging zelfstandig wonen en nam daarom ontslag als manager. Als laatste daad kende hij zich een vertrekpremie toe, waarmee hij zijn woning kon inrichten. Ook Sofie vond weer een baan en omdat ze de sfeer thuis niet meer zo leuk vond ging ze ook zelfstandig wonen, net zoals Erik.

Marie kon als ZZP-ster weer aan de slag in de zorg, met dit verschil dat ze harder moest werken dan in haar vorige baan en dat ze daarvoor minder geld kreeg. Samen met Arie besloot ze dat het huishouden niet langer meer op liberale principes gebaseerd zou worden, maar volgens de socialistische principes van Piet en Roos: geen geld meer voor de klusjes en ieder deed ongeveer evenveel. Ondanks de zwaardere baan hadden ze een rustiger bestaan, omdat ze minder in huis hoefden te doen en ondanks het wegvallen van de inkomsten uit het eigen huishouden hadden ze meer bestedingsmogelijkheden. Toen ze Piet en Roos opzochten en hun verhaal deden kregen ze aan het eind te horen: ‘Kameraden, welkom in de club.’

Parabel 4

De regendans

In een ver land heeft men last van droogte. Het is regentijd, maar er valt maar geen regen. De gewassen verschrompelen op de velden. De mensen beginnen zich zorgen te maken over de oogst en voedsel voor het vee. De hulp van de medicijnman wordt ingeroepen. Hij besluit dat een regendans gedaan moet worden, waarvoor hij uiteraard beloond moet worden.

Er wordt een inzameling gehouden en de medicijnman maakt voert een indrukwekkende regendans uit. Maar helaas, het gaat niet regenen. Dan moet er nog een regendans gedaan worden, zegt hij. Maar ook die helpt niet en de volgende ook niet. Ondanks vele regendansen valt er gedurende het hele regenseizoen vrijwel geen regen.

Er ontstaat veel ellende en de hoop wordt gevestigd op het nieuwe regenseizoen. Tegen de tijd dat het regenseizoen aanbreekt suggereert de medicijnman dat er voor de zekerheid toch nog maar een regendans gedaan moet worden. Maar het blijft droog. Dus moet de reeks regendansen voortgezet worden. Pas een paar weken in het regenseizoen komt de eerste regen. Zie je wel dat ik gelijk heb, roept de medicijnman. Als ik maar lang genoeg regendansen doe, komt er vanzelf regen. Wat heb ik het toch goed gedaan, wat ben ik toch goed voor jullie.

Door de financiële crisis ontstond er in 2009 een recessie in Duitsland. En zoals bijna altijd leidde de recessie in Duitsland tot een recessie in Nederland. Kort daarop werd het eerste kabinet Rutte geformeerd. Rutte stelde dat de crisis aangepakt moest worden door te hervormen. Rutte was van de hervormde kerk en wilde zijn dogma’s van de wilde vrije markt doorvoeren. Maar Nederland is economisch afhankelijk van Duitsland en dus hielpen die hervormde religiositeit niet. Maar Rutte bleef bij zijn geloof in de regendans en draaide maar in het rond onder het herhaaldelijk slaken van de kreet ‘hervormen!’

Ook haalde Rutte kereltje Pechtold bij zijn dansclub. En die had het op de hypotheekrenteaftrek voorzien. Die vertelde dat die aftrek indertijd was ingevoerd als stimulans voor het eigen woningbezit en dat het een subsidie was. Deze leugen werd opgenomen in het fakenieuws dat veel dagbladen plegen te publiceren. De hypotheekrenteaftrek was gewoon een overblijfsel van theoretisch goed onderbouwde maatregelen bij de invoering van een nieuw belastingstelsel in het laatste decennium van de negentiende eeuw. Men wilde toen dat renteniers, onder andere na een verblijf in Nederlands-Indië recht gevende op vervroegd pensioen vanwege het dubbel tellen van tropenjaren, ook inkomstenbelasting laten betalen. Maar velen hadden hun geld op lange termijn belegd en moesten daarom voor de korte termijn geld lenen. Niets was logischer dan belasting te laten betalen over rente-inkomsten en aftrek te lenen voor rentebetalingen. Omdat bij eigen woningbezit een virtueel inkomen werd gegenereerd door huur te besparen, werd voor woningbezit een aparte regeling opgetuigd en dat werd de hypotheekrenteaftrek. Het is in een belastingstelsel logisch dat over rente-inkomsten belasting wordt betaald en dat in een symmetrie daarmee aftrek voor rentebetalingen werd verleend. Het was goeddoordachte simpele en rechtvaardige logica van ruim een eeuw geleden en geen ‘subsidie’.

Ook riep het regendansduo dat er meer ‘hervormingen’ met betrekking tot het eigen woningbezit nodig waren. Als argument werd de leugen van de overmatige schuldenpositie van de eigenwoningbezitters aangevoerd. Maar die argumenten waren gebaseerd op Amerikaanse economieleerboekjes. In Amerika is het pensioenstelsel veel zwakker dan in Nederland en daar is het eigenwoningbezit vaak een onderdeel van de zelfgecreëerde oudedagsvoorziening. Daarom is daar een schuldenpositie uitermate ongewenst, omdat die tot diepe armoede tijdens de ouderdom zal leiden. In Nederland hebben we een relatief goed pensioenstelsel, waar dat niet geldt. Volgens de economische definities mag je alleen opeisbare tegoeden als deel van je vermogen tellen.

Levensverzekeringen die afgekocht worden, mogen daardoor als del van het vermogen geteld worden. Die situatie komt in de Verenigde Staten relatief vaak voor. Maar in Nederland zijn de pensioenrechten niet opeisbaar voordat de ouderdom is ingetreden en zelfs dan kun je alleen maar een regelmatige uitkering krijgen. Terwijl de pensioenrechten van de gemiddelde eigenwoningbezitter een paar ton waard zijn, mogen ze niet tot het vermogen geteld worden. Daarom wordt de in vergelijking met de Amerikaanse eigenlijk schatrijke Nederlandse eigenwoningbezitter door de economische definities als armlastig gedefinieerd. Door dit door economische amateurs focussen op de louter Amerikaanse toestanden in de simplistische leerboekjes wordt voor het publiek een rampzalig scenario gecreëerd.

Als argumenten worden vaak de adviezen van grote economische organisaties als het IMF en de OECD genoemd. Maar ook die organisaties hebben louter economen in dienst die opgeleid zijn met behulp van Amerikaanse leerboekjes. Die organisaties, hoe groot ze ook zijn, kunnen zich niet verdiepen in de specifieke omstandigheden van economisch betrekkelijk kleine landen als Nederland. Dat is zuur voor Nederland, want veel van die adviezen waarbij het schuldenprobleem een rol spelen, zijn volslagen onzinnig.

Het simplistische regendansduo kwam vervolgens tot de hervormingsmaatregelen die de aankoop van een eigen woning sterk belemmerden. De gevolgen waren rampzalig: woningprijzen duikelden en huizen kwamen in het Nederlandse polderlandschap onder water te staan. Er werden daardoor geen woningen meer gebouwd. De aantallen verhuizingen namen sterk af, zodat er minder verbouwingen en woninginrichtingen plaats vonden. Daardoor nam de werkgelegenheid sterk af, wat weer invloed had op de bestedingen. Zo verzeilde Nederland als enig land in een tweede recessie. En het regendansduo bleef maar ‘hervormen’ roepen. Hervormen, hervormen, hervormen, …. En zo werd de ene verworvenheid na de andere afgebroken. Mar het geloof in de ‘hervormingen’ bleef.

Zoals gebruikelijk pas een half jaar nadat de economie in Duitsland weer sterk aantrok, begon de Nederlandse economie weer aan te trekken. En het dansduo claimde dat hun regendans perfect gewerkt had.

De resultaten van de regendans waren: grote woningnood, armoede door langdurige werkloosheid, rechteloosheid op de arbeidsmarkt, achtergebleven transportcapaciteit door niet gebouwde openbaar vervoervoorzieningen en wegen, extra problemen in de zorg, grote problemen op de arbeidsmarkt doordat mensen gedwongen werden hun beroepen in bijv. de bouw en zorg op te geven, productieverlies van meer dan honderd miljard Euro door verhoogde werkloosheid, enz. Maar de regendans was briljant en Rutte voelde zich dan ook briljant.

Staatsschuld

Inleiding

Alle landen in de wereld hebben een staatsschuld. Bij die staatsschuld worden ook de schulden van lagere overheden als provincies, gemeenten, waterschappen en zelfs overheidsinstituties meegeteld. De internationale instituten als de Verenigde Naties (VN), het Internationaal Monetaire Fonds (IMF), de Organisatie voor Economische Samenwerking en Ontwikkeling (OECD) en het Statistisch Bureau van de Europese Unie (Eurostat) hebben hiervoor gekozen om zo vergelijkbare statistieken te krijgen. Ook het Centraal Bureau voor de Statistiek (CBS) hanteert volgens internationale verdragen dezelfde definitie. Zou dit niet gedaan worden, dan zouden bijvoorbeeld Federale Staten opeens een veel lagere staatsschuld hebben dan eenheidsstaten, omdat de schulden voor een belangrijk deel bij de leden van de federatie zitten, die veel taken uitvoeren die in andere landen door de centrale overheid worden uitgevoerd.

De landen met de laagste staatsschuld zijn vaak die met een grote olie-export of die als vluchthaven voor vermogens dienen. Als alle landen een staatsschuld hebben, moet er een oorzaak zijn die dat systematisch veroorzaakt. In eerste instantie zijn velen geneigd de spilzucht van politici als oorzaak aan te wijzen: een substantiële staatsschuld ontstaat immers doordat er langere tijd meer geld wordt uitgegeven dan er binnen komt. Maar een nadere analyse leert dat de oorzaak gecompliceerder is en toch ook weer erg eenvoudig te begrijpen. Het doel van dit werkje is om dat duidelijk te maken.

Doordat bijna ieder land een staatsschuld heeft, wordt een staatsschuld binnen zekere grenzen niet als een probleem gezien. Pas als de schuldeisers beginnen te twijfelen over de kredietwaardigheid van een staat ontstaan er problemen. Die problemen uiten zich in stijgende rente die de betalingsmoeilijkheden van een staat alleen meer vergroten. Er dreigt dan een staatsbankroet te ontstaan, wat tot veel economische ellende voor de bewoners en verlies van uitgeleende gelden door de schuldeisers resulteert.

In Nederland bestaat er al sinds mensenheugenis een staatsschuld. Vanaf eind jaren zeventig van de vorige eeuw werd de omvang van de staatsschuld als een probleem gezien. Er werd een bezuinigingsbeleid afgesproken en dat beleid werd decennialang min of meer gehandhaafd. Desondanks is de staatsschuld maar in betrekkelijke mate gedaald. Dit lijkt erop te duiden dat er meer fundamentele oorzaken aan de staatsschuld ten grondslag liggen.

Hier ga ik vooral in op de Nederlandse staatsschuld. Doordat ik dit stuk enige jaren geleden geschreven heb, zijn de gegevens enigszins verouderd. Daarom moeten de getallen als indicatief worden beschouwd en niet als een weergave van de huidige toestand.

Ontstaan van geld

Geld wordt als een waardevol goed gezien. We zijn gewend dat we voor geld iets kunnen kopen. Maar waar komt dat geld nu vandaan? En wat bepaalt de waarde van het geld? Dat zijn vragen waar niet iedereen bij stil staat.

Lang geleden bestond er geen geld. Door ruilen kon men gewenste goederen verkrijgen, waarbij afstand werd gedaan van minder urgente goederen. Dat ruilen was in eerste instantie erg onhandig, want je moest maar iemand vinden die jou kon leveren wat je wilde hebben en tegelijkertijd dat wilde accepteren wat je in de aanbieding had, of je moest een reeks van ruilen tot stand brengen. Het was moeilijk om iemand te vinden die jouw product wil kopen en tegelijkertijd iets in de aanbieding heeft dat je wil hebben. Daarom zagen velen zich genoodzaakt iets in ruil te accepteren, dat ze niet wilden hebben, maar waarvan ze dachten dat ze dat wel voor het gewenste product konden ruilen. En als dat niet lukte, dan werd er nog maar eens een extra ruilslag tussen gelast.

Dit was erg onhandig, daarom raakte het in zwang om bij het ruilen als tussenproduct iets in te passen dat waardevol was, zodat er veel afnemers voor bestonden, en dat tegelijkertijd makkelijk te transporteren was, zodat de volgende ruil later op een andere markt kon plaatsvinden. Als tussenproduct werd eerst brons of ijzer genomen en later vaak goud of zilver. De waarde werd bepaald door het tussen product steeds weer opnieuw te wegen.

Onder de Lydische koning Croesus werd in de zesde eeuw voor de jaartelling bedacht dat dat wegen van goud of zilver onhandig was en dat dat vermeden kon worden door met een stempel het gewicht aan te geven. Door bovendien de stukken goud te standaardiseren tot bepaalde gewichten werd het concept van algemeen geaccepteerd geld geïntroduceerd. Maar dat geld was van edelmetaal en men had toen nog steeds het gevoel dat men ruilde in plaats van betaalde, waarbij goud of zilver een handig intermediair was.

Munten van edelmetaal zijn nogal zwaar, wat een bezwaar bij transport over grote afstanden was. Dat transport was bovendien kwetsbaar voor veel voorkomende benden rovers. Daarom ging men ertoe over om zogenaamde wissels te schrijven. Men leverde geld in bij een bankiershuis, dat gaf dan schuldbewijs af, dat je dan bij een bepaald filiaal in een ander land kon inwisselen voor hetzelfde bedrag. De bank bracht dan kosten in rekening of gebruikte de ingeleverde gelden om uit te lenen, waardoor men uit de renteopbrengsten grote winsten kon halen. Dit systeem werd langzaam aangepast door het uitbetalingskantoor of de ontvanger niet meer te specificeren, zodat men de wissels aan iemand anders kon overdragen, zonder dat er geld aan te pas kwam.

De volgende stap was logischerwijs dat er wissels met standaardbedragen werden uitgegeven. Dit waren de eerste bankbiljetten, die in de loop van de zeventiende eeuw in Europa verschenen (in China gebeurde dat al veel eerder). Deze bankbiljetten konden te allen tijde tegen goud ingewisseld worden. Daardoor had men nog steeds het gevoel dat men bij transacties iets ruilde: een of ander product tegen goud.

In eerste instantie moesten de banken die biljetten uitgaven al hun geld gedekt hebben met goud, dat ze al dan niet uitgeleend hadden. Maar omdat vrijwel niemand zijn biljetten tegen goud kwam inwisselen, gingen de banken ertoe over om meer bankbiljetten uit te geven dan dat ze gedekt hadden. Dit ging vrijwel altijd goed, maar als het wantrouwen toesloeg als een aantal debiteuren van een bank failliet ging, dan ontstond er een bankrun: de mensen kwamen hun bankbiljetten massaal inwisselen. Daardoor gingen zo nu en dan banken bankroet. Het systeem van de bankbiljetten was geheel gebaseerd op vertrouwen in de bank en als dat wegviel, stortte het systeem in.

Omdat het instorten van een bank ernstige schade aan een nationale economie kon toebrengen en zelfs de veiligheid van de staat in gevaar kon brengen, ging men ertoe over om het uitgeven van bankbiljetten alleen nog maar toe te staan aan banken met een streng staatstoezicht of aan een staatsbank. Dit gaf meer vertrouwen.

Het recht op inwisselen van bankbiljetten in goud werd in de praktijk hoogst zelden uitgeoefend. Maar het in standhouden van die mogelijkheid zorgde voor nogal wat rompslomp: men moest goud op voorraad houden. Daarom werd op een gegeven moment maar besloten om het recht op inwisselen af te schaffen. Vanaf dat moment was het geld alleen nog maar een stukje papier met een getal erop, met als enige bijzonderheid dat mensen er vertrouwen in stelden. Het getal dat op een bankbiljet voorkomt, is een abstracte grootheid: er zit geen enkel waardevol goed achter.

De volgende stap was dat het geld voor een belangrijke mate uitgebannen werd, door de introductie van girale systemen. De Amsterdamsche Gemeentegiro spoedig gevolgd door de landelijke Postcheque en Girodienst van de PTT liepen hiermee in de wereld ver voorop. Het geld was hiermee gereduceerd tot een getalletje dat op papier werd gedrukt. Dit systeem werd met de introductie van computers verder vervolmaakt, zodat heden ten dage het geld in belangrijke mate bestaat uit een paar magnetische velden in een opslagmedium. En een betaling is gereduceerd tot een paar elektrische signaaltjes. Hiermee is het vertrouwen van de geldbezitters gemaximaliseerd: ze hebben niets concreets meer in handen en mocht er ooit iets misgaan met de opslag van gegevens dan wordt het uitermate lastig om te bewijzen dat ze een tegoed bij de banken hadden.

Gedachte-experiment

Net zoals in de natuurwetenschappen gebruikelijk is, kunnen we een gedachte-experiment opzetten. We verplaatsen ons enige eeuwen terug in de tijd en beschouwen een sekte die zich los van de rest van de wereld wil maken. Deze sekte bestaat uit een groep mensen die zich vestigt op een onbewoonde groep eilanden in de Pacific. Voor hun tocht er heen leggen ze al hun geld bijeen en financieren zo de overtocht. Na aankomst op het hoofdeiland hebben ze dus geen geld.

Op het eiland komen veel kokospalmen voor. De kokosnoten zijn gewild, want ze bieden voedsel, drinken en men kan er touw van maken. De sekte gaat een samenleving opbouwen, waarbij het verzamelen van kokosnoten een belangrijke economische activiteit vormt. De verschillende economische activiteiten leiden tot een aanbod van producten en diensten. Voor de betaling van die diensten kunnen kokosnoten gebruikt worden. Maar spoedig komt men tot de ontdekking dat het toch wel erg onhandig is om een aantal kokosnoten in je portemonnee mee te nemen.

Als je een samenleving opbouwt is er ook een soort bestuur nodig. Die mensen moeten ook te eten hebben, dus moeten ze betaald worden. In eerste instantie gaat dat met kokosnoten. Omdat mogelijk te maken moet er een belasting in kokosnoten betaald worden. Maar daardoor ontstaat een uitgebreide ruilhandel, want een heleboel sekteleden verzamelen niet zelf kokosnoten: ze moet door hen geproduceerde goederen zien te ruilen tegen kokosnoten.

Op een gegeven moment komt iemand op het lumineuze idee om geld te introduceren. Het bestuur betaalt in geld en de sekteleden betalen belasting met geld. Nu ontstaat een kip-ei-probleem. De overheid moet eerst geld uit de belastingen ontvangen, voordat ze de beambten kan betalen. Maar de bevolking heeft geen geld: alleen als de overheid zijn beambten met geld betaalt, begint er geld onder de bevolking te circuleren.

Om dit probleem op te lossen wordt een staatsbank opgericht. De bank leent geld aan de overheid en als de overheid belasting heeft ontvangen zal die het geleende geld terugbetalen. Er is nu dus een staatsschuld. De overheid betaalt zijn beambten en hoopt dan door belastingheffing geld terug te ontvangen om de lening af te betalen. Maar helaas, dat geld komt maar mondjesmaat via belastingen terug en de overheid moet opnieuw geld van de bank lenen. Pas na een flinke tijd komt er ongeveer evenveel geld aan belastingen binnen als de overheid aan zijn beambten betaalt. En van aflossing van de staatsschuld komt niets, want inkomsten en uitgaven zijn in evenwicht. Er is dus een permanente staatsschuld ontstaan.

De les van dit gedachte-experiment is dat een staatsschuld automatisch ontstaat en niet noodzakelijk het gevolg van spilzieke politici hoeft te zijn.

Volg het geld

In het voorgaande gedachte-experiment zagen we dat het ontstaan van een staatsschuld een natuurlijk verschijnsel van een geldeconomie is. De vraag is nu hoe groot zou de Nederlandse staatsschuld volgens dit gedachte-experiment zijn. Daartoe zouden we alle geldstromen door de economie moeten volgen. We zouden moeten bijhouden waar het geld bij iedere transactie blijft. In Nederland vinden er naar schatting jaarlijks twintig miljard transacties plaats, zoals met betrekking tot salarissen, huren, energie, voedsel, rolletje drop, zakgeld enz. Dit is veel te veel om allemaal te kunnen volgen. Daarom hebben de meeste mensen geen idee hoe het geld door de economie stroomt. Dat is geen schande, want de meeste economen hebben er zelfs geen idee van.

Het Centraal Bureau voor de Statistiek deelt voor dit soort problemen de bij de transacties betrokken partijen bij groepen in, die een gemeenschappelijk kenmerk hebben. Je kunt daarbij voor veel groepen kiezen of heel weinig. In dit geval kies ik voor een indeling in heel weinig groepen: overheid, bedrijven en huishoudens. Deze groepen worden sectoren genoemd.

De centrale overheid geeft geld uit aan ambtenarensalarissen, uitkeringen, aankoop van goederen, financiering van lagere overheden, subsidies, contributies van internationale organisaties, afdrachten aan de EU en dergelijke. Als voorbeeld volgen we een hoeveelheid geld dat aan ambtenarensalarissen is besteed. Als ik had gekozen voor een indeling met meer groepen, door de sectoren onder te verdelen op gemeenschappelijke kenmerken als respectievelijk belastingtarief en soort overheid (centrale of lagere), inkomenshoogte en gezinssamenstelling of bedrijfsactiviteit, zou ik de verderop aan de orde komende afschattingen kunnen vervangen door vrij nauwkeurige berekeningen.

Bij de uitbetaling van salarissen houdt de overheid meteen een flink bedrag aan belastingen en sociale lasten in. De uitgaven van de overheid zijn dus eigenlijk veel lager dan op de begroting staat. De ambtenaren geven het geld uit aan allerlei zaken die ze van bedrijven betrekken en dan moet er BTW afgedragen worden. Dus stroomt er weer geld naar de overheid. De bedrijven moeten allerlei zaken inkopen, waarmee geld naar andere bedrijven stroomt, werknemers betalen en winsten uitkeren. Bij deze laatste twee stroomt er weer loonbelasting naar de overheid. De werknemers geven hun geld weer uit bij bedrijven en dan herhaalt zich de procedure.

De vraag is nu hoeveel geld krijgt de overheid terug van zijn uitgaven en wat betekent dat voor de staatsschuld als percentage van het BNP?

De bruto geldstromen

Zoals hiervoor aangegeven stroomt er veel geld van de overheid naar de huishoudens in de vorm van uitkeringen en ambtenarensalarissen. Tegelijkertijd betalen de huishoudens belastingen en sociale premies, die ook als een soort belasting opgevat kunnen worden. Bij de belastingen moet niet alleen aan inkomstenbelasting gedacht worden, maar ook aan gemeentelijke heffingen als onroerendezaakbelasting en aan heffingen van andere overheden, zoals waterschapsheffingen. Verder gaat er een stroom geld van de overheid naar het bedrijfsleven voor de aankoop van goederen en diensten en door de betaling van rente op de staatsschuld. En tenslotte financiert de centrale overheid in belangrijke mate lagere overheden door overdrachten van geld.

De huishoudens moeten belastingen betalen aan diverse overheden zoals de belastingdienst, gemeenten, waterschappen enz. Denk hierbij aan onder andere aan inkomstenbelasting, AOW-premie, BTW, accijnzen, onroerendezaakbelasting en waterschapsheffingen. Verder doen de gezinnen aankopen bij het bedrijfsleven, waarbij niet alleen aan de dagelijkse boodschappen of luxegoederen als elektronica, maar ook aan huur, energie, verzekeringspremies en dergelijke. Verder vinden er ook transacties tussen de huishoudens plaats: studiegelden, alimentatie, erfenissen, schenkingen enz. En zelfs binnen huishoudens vinden transacties plaats zoals bijv. voor zakgeld.

Bedrijven moeten diverse belastingen en heffingen betalen. Denk hierbij aan het werknemersdeel van sociale lasten, waterschapslasten, onroerendezaakbelasting, milieuheffingen enz. Verder moeten ze hun werknemers betalen, wat een geldstroom naar de huishoudens betekent. De uitkering van winsten gaat zowel naar de huishoudens als naar andere bedrijven, zoals banken, verzekeringsbedrijven, pensioenfondsen en beleggingsfondsen. Tot slot moeten ze ook allerlei goederen als halffabricaten en grondstoffen inkopen van andere bedrijven en voor allerlei diensten betalen.

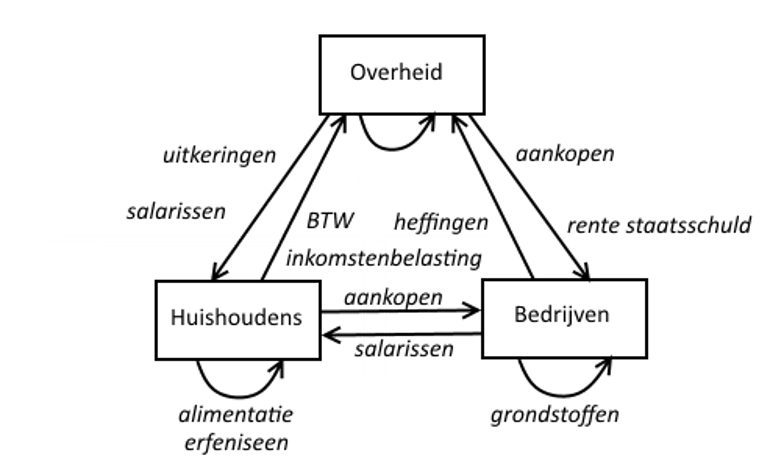

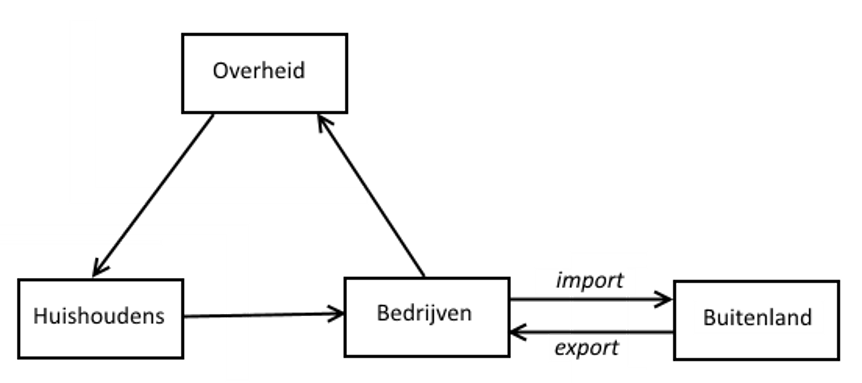

We zien dus dat er tussen van de drie sectoren geldstromen lopen naar alle drie de sectoren. Dit is weergegeven in figuur 1, waarin de twintig miljard transacties zijn samengevat tot negen geldstromen. De figuur geeft echter geen inzicht in de grote van de stromen.

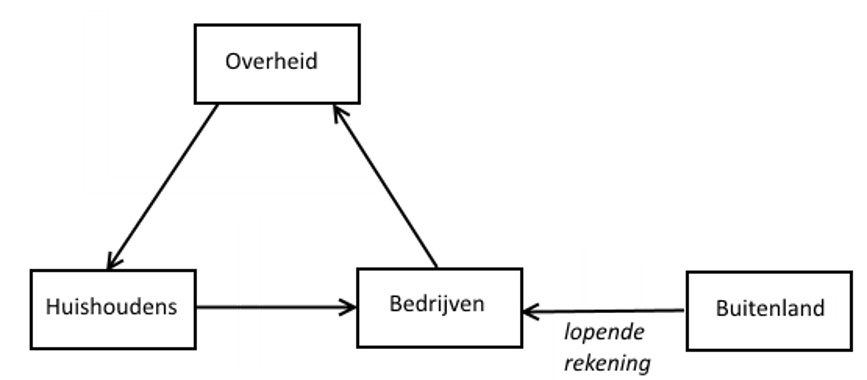

Om meer inzicht te verwerven ga ik de figuur vereenvoudigen door de netto-stromen tussen de sectoren te bepalen. Allereerst merk ik op dat de geldstromen van leden van een van de sectoren naar een lid van dezelfde sector niet interessant zijn, omdat het geld binnen dezelfde sector blijft. Ze veranderen niets aan de verdeling van het geld over de sectoren. Ik laat deze stromen dan ook in het figuur 2 weg.

Vervolgens bekijk ik de stroom van de huishoudens naar de overheid. Deze stroom bestaat vrijwel geheel uit BTW en inkomstenbelasting. De BTW wordt formeel door de huishoudens betaald, maar de betaling geschied aan de bedrijven die het vervolgens aan de overheid afdragen.

De inkomstenbelasting wordt zowel door de ambtenaren betaald als door de werknemers van de bedrijven en uitkeringstrekkers. Verreweg het grootste deel van deze belasting wordt onder de noemer loonbelasting door de werkgevers ingehouden. Juridisch gezien wordt deze belasting door de werknemers betaald, maar in de praktijk betreft het een ‘fysieke’ geldstroom van de werkgevers naar de overheid. Ik plaats hier ‘fysiek’ tussen aanhalingstekens, omdat het om een tegenstelling tot de juridische stroom gaat, meestal is er geen sprake van een ‘fysieke’ stroom meer, omdat de overdracht giraal gaat. De loonbelasting die bij de ambtenaren en uitkeringstrekkers wordt ingehouden is dus eigenlijk geen geldstroom van de overheid naar de ambtenaren en vervolgens terug naar de overheid: het geld blijft gewoon bij de overheid. De loonbelasting die bij de werknemers in het bedrijfsleven wordt ingehouden is dus een stroom van het bedrijfsleven naar de overheid.

Hieruit volgt dat de twee belangrijkste belastingen die juridisch door de huishoudens betaald worden in de praktijk een geldstroom van de bedrijven naar de overheid zijn. Alleen wat kleinere belastingsoorten worden rechtstreeks door de huishoudens aan de overheid betaald. De nettobetaling van ambtenarensalarissen is groters dan de betaling van de kleinere belastingen. Er gaat dus een netto-stroom van de overheid naar de huishoudens. Op deze manier krijgen we het beeld van fysieke netto geldstromen, zoals in figuur 2 weergegeven.

We zien figuur nu in figuur 2 dat er een kringloop van geld bestaat die loopt van overheid via achtereenvolgens de huishoudens en bedrijven terug naar de overheid. Zo een kringloop noemen we een gesloten economie. Bij een kringloop is het de vraag wat het beginpunt is. Als een bedrijf of huishouden geld uitgeeft, is het onwaarschijnlijk dat dat geld bij dat bedrijf of huishouden terugkeert, maar als de centrale overheid geld uitgeeft, keert het via het systeem van belastingheffing gegarandeerd weer terug. Verder geldt voor het bedrijfsleven dat er dwangmatig verband tussen inkomsten en uitgaven bestaat, immers om inkomsten te genereren is het noodzakelijk om geld uit te geven aan grondstoffen en salarissen. Voor de overheid bestaat dit dwangmatig verband tussen inkomsten en uitgaven niet, de uitgaven zijn min of meer onafhankelijk van de inkomsten. Daarom beschouw ik de overheid als begin- en eindpunt van de kringloop. Uit deze kringloop is niet duidelijk hoe een staatsschuld kan ontstaan. Dit wordt pas duidelijk als we de geldstromen getalsmatig gaan volgen. Dit doe ik in tabel 1.

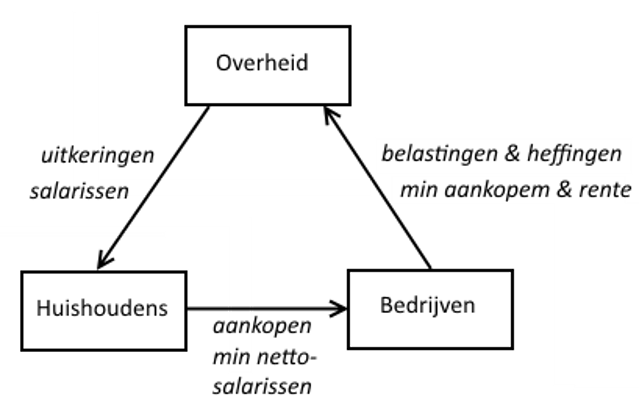

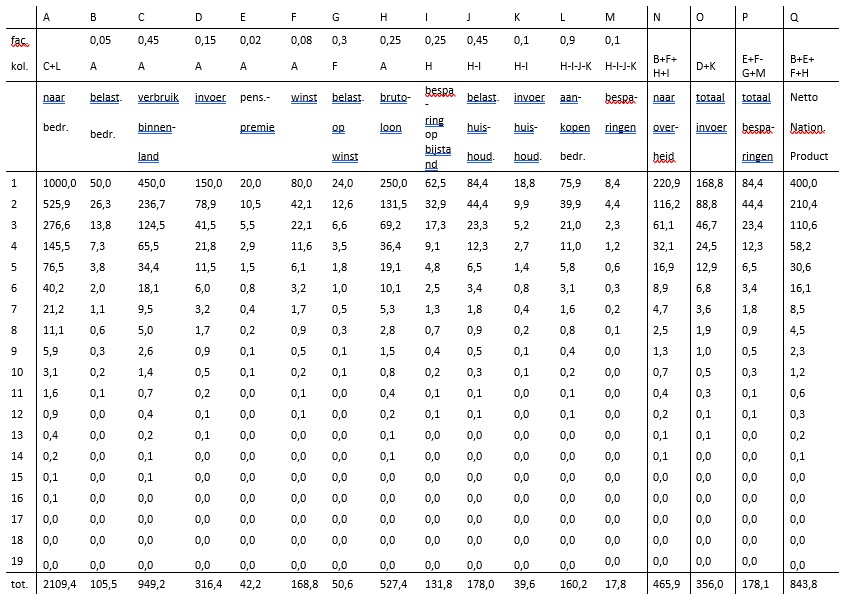

De terugkeer van geld naar de overheid

Ik kies een sterk versimpelde economie die wat gedrag betreft engszins op de Nederlandse economie lijkt. Met gedrag bedoel ik belastingpercentages en de verhouding tussen salarissen en inkoop van goederen in het bedrijfsleven. Om het voor de lezer makkelijk te maken om het na te rekenen kies ik ronde getallen voor de gemiddelde belastingpercentage: 40% inkomstenbelasting, 15% BTW als gewogen gemiddelde voor het hoge en lage percentage, en 5% voor diverse heffingen bij het bedrijfsleven. Verder neem ik aan dat het bedrijfsleven evenveel geld aan salarissen besteed als aan de inkoop van goederen en diensten.

Toelichting:

‘van regel’ betekent dat waarde is verkregen in geval 0 van de zelfde regel en in geval -1 van de vorige regel (behalve in periode 0, waar dezelfde regel is gebruikt)

‘van kolom’ betekent dat de waarde is verkregen uit de aangegeven kolom

‘factor’ betekent dat de vermelde factor is vermenigvuldigd met de waarde in de kolom zoals op de regel ‘van kolom’ is aangegeven.

In tabel 1 volg ik een hoeveelheid geld van 1000 eenheden die in deze economie door de overheid in de vorm van salarissen aan ambtenaren wordt toegekend. Maar de overheid steekt daarvan onmiddellijk 40% aan loonbelasting in eigen zak, zodat er nog maar 600 eenheden als nettoloon bij de ambtenaren terechtkomt. Vervolgens besteden de ambtenaren in de loop van de daaropvolgende maand het volledige bedrag bij het bedrijfsleven. Van dat bedrag betaalt het bedrijfsleven aan het eind van de periode (een maand) nettolonen. Verder reserveert het bedrijfsleven van dat bedrag geld voor de afdracht van BTW, overheidsheffingen en loonbelasting. De BTW wordt berekend als percentage van het nettoloon, want dat is de waarde (totale toegevoegde waarde) van de goederen die worden geconsumeerd. Het bedrijfsleven is niet zo snel van betalen en betaalt de afdrachten aan de overheid pas een maand later. We zien dus dat die afdracht een regel lager in de kolom ‘naar overheid’ verschijnt. Tot slot reserveert het bedrijfsleven een bedrag voor de betaling van bij andere bedrijven aangekochte goederen. De werknemers besteden hun volledige salaris in de volgende periode bij het bedrijfsleven, zodat op de volgende regel in de kolom ‘naar bedrijven’ de som verschijnt van de nettolonen en aankopen. Dit proces wordt op iedere regel herhaald.

Als resultaat zien we dat in de kolom ‘naar overheid’ op de opeenvolgende regels steeds kleinere bedragen verschijnen, die uiteindelijk nul worden. Eigenlijk worden die bedragen nooit nul, maar moeten ze uitgedrukt worden in bedragen met vele cijfers achter de komma die kleiner dan een zijn. In de kolom ‘staatsschuld’ zien we op de achtereenvolgende regels de bedragen die overblijven na aftrek van het bedrag in de kolom ‘naar overheid’ van de oorspronkelijk betaling van 1000 eenheden. We zien ook dat als de overheid 1000 eenheden aan ambtenaren betaalt, de schuld slechts 600 bedraagt. En na een aantal periodes nadert de schuld tot nul. Zoals al uit figuur 2 bleek, keert al het geld na verloop van tijd bij de overheid terug.

In de laatste kolom staat de som van de voorgaande regels en het op die regel gevormde Nationaal Product vermeld. Het is de som van de toegevoegde waarden die in de kolommen D en E vermeld staan. Aan het eind van de beschouwde reeks perioden is het gevormde Nationaal Product ongeveer het dubbele van de oorspronkelijke overheidsuitgave van 1000 eenheden. Dit komt aardig overeen met de Nederlandse praktijk.

Door de inkomsten van de overheid per periode te vermenigvuldigen met het aantal perioden en vervolgens te delen door de oorspronkelijk uitgave van 1000, krijgen we de gemiddelde terugkeertijd van het geld. Dit blijkt 2,7 perioden te zijn.

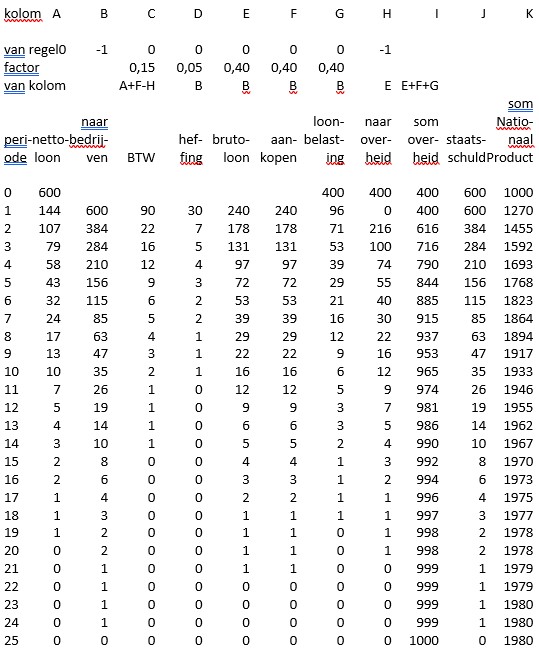

In tabel 2 herhaal ik deze procedure, met dit verschil dat de overheid iedere periode opnieuw 1000 eenheden aan salarissen betaalt. In de voorlaatste kolom staat de staatsschuld die door deze periodieke staatsuitgave gevormd wordt. Deze staatsschuld convergeert na een aantal perioden naar de waarde die we krijgen als we alle termen in de overeenkomstige kolom van tabel 1 optellen. Dat betekent dat de staatsschuld ten gevolge van een periodieke uitgave convergeert naar de waarde van een enkele uitgave over alle perioden. In de laatste kolom staat nu het Nationaal Product dat in de desbetreffende periode gevormd wordt. Het Nationaal Product convergeert naar dezelfde waarde die we in tabel 1 verkregen door de producten over alle perioden bij elkaar op te tellen (laatste regel van tabel 1).

Toelichting:

‘van regel’ betekent dat waarde is verkregen in geval 0 van de zelfde regel en in geval -1 van de vorige regel (behalve in periode 0, waar dezelfde regel is gebruikt)

‘van kolom’ betekent dat de waarde is verkregen uit de aangegeven kolom

‘verdeling’ betekent dat het percentage is genomen van de waarde in de aangegeven kolom

Uit tabel 2 blijkt dat bij de toegepaste veronderstellingen de staatsschuld gelijk wordt aan 2,7 keer de uitgave in een periode. Dat is precies gelijk aan de bij tabel 1 verkregen waarde voor het aantal perioden terugkeertijd. Hieruit leren we dat de staatsschuld gelijk is aan de overheidsuitgaven per periode vermenigvuldigd met de terugkeertijd.

Omdat hier als periode een maand is gekozen, vanwege de maandelijkse uitbetalingen van lonen door overheid en bedrijfsleven en het maandelijkse uitgavenpatroon van de huishoudens, moeten we met twaalf vermenigvuldigen om de jaarlijkse overheidsuitgaven en het in een jaar gevormde Nationaal Product te verkrijgen. Maar de verkregen staatsschuld verandert niet, omdat die na een vast aantal perioden geconvergeerd was. Dus de staatsschuld zoals we die volgens de Nationale Rekeningen van het CBS zouden krijgen is een twaalfde deel van 2,7, dat komt overeen met 22% van de jaarlijks overheidsuitgaven. H et is onder economen gebruikelijk om de staatsschuld als percentage van het BNP uit te drukken. Als we de staatsschuld van 2677 delen door 12 keer het maandelijks gevormd Nationaal Product, krijgen we een percentage van 11%.

De overheid geeft niet alleen geld uit aan salarissen, maar ook aan uitkeringen en aankoop van goederen en diensten. Een herhaling van de berekeningen leidt tot afgerond hetzelfde percentage. Dit percentage is overigens wel afhankelijk van de veronderstellingen die ik heb gemaakt over de vertragingen tussen ontvangsten en betalingen. Maar het is erg onwaarschijnlijk dat ik er meer dan 50% naast zit, omdat de overheid een snelle betaling eist en de huishoudens hun geld grotendeels binnen een maand opmaken; alleen de betalingen van bedrijven aan andere bedrijven blijkt in de praktijk vaak met een vertraging van meer dan twee maanden te geschieden. We kunnen er dan ook vanuit gaan dat de bij een economie met een snel betalingsverkeer en een hoge betalingsdiscipline de staatsschuld ten gevolge van de vertraging in de kringloop ergens tussen de 10 en 15% zal bedragen.

Het hier berekende schuldpercentage is veel lager dan het werkelijk schuldpercentage van Nederland. Na correctie voor overheidsbezittingen die op de markt verkoopbaar zijn is het werkelijk percentage staatsschuld in 2015 ongeveer 72% van het BNP, wat ongeveer 6,5 keer de gevonden waarde is. Dit betekent dat volgens dit model de terugkeertijd 17,5 maanden zou zijn. Aangezien de lonen met een vertraging van hooguit een maand uitbetaald worden, zou dit beteken dat het bedrijfsleven zijn rekeningen met een vertraging van gemiddeld ruim een jaar betaald.

Echter de overheid accepteert slechts een vertraging van een maand, wat dan zou betekenen dat de bedrijven de onderlinge rekeningen met een vertraging van ruim twee jaar zouden betalen. Dit is natuurlijk absurd, dus moet er om de veel hogere staatsschuld te verklaren nog andere factoren zijn die invloed op de staatsschuld hebben.

Buitenland

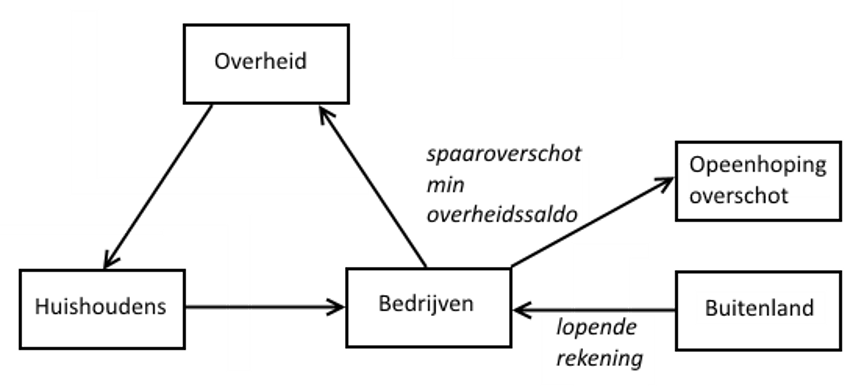

In het voorgaande kwamen geen economische relaties met het buitenland voor. Voor vrijwel iedere economie zijn die relaties van groot belang. Voor een open economie als Nederland zijn ze zelfs van zeer groot belang. Daarom stel ik figuur 3 samen door figuur 2 uit te breiden met de sector buitenland.

Alle drie de binnenlandse sectoren hebben economische relaties met het buitenland. Het bedrijfsleven importeert en exporteert goederen en ontvangt en betaalt voor patenten en licenties. De overheid betaalt ontwikkelingshulp, contributies voor internationale organisaties, en kosten voor ambassades en uitkeringen naar buitenlandse rechthebbenden; maar ontvangt ook weer subsidies van internationale organisaties. De huishoudens geven tijdens vakanties geld in het buitenland uit, in de grensstreken wordt vaak over de grens gewinkeld en ze krijgen salarissen en uitkeringen uit het buitenland. Het grootste deel van de waarde in transacties met het buitenland verloopt via banken. En voor vakantie-uitgaven wordt veel geld uit bankautomaten in het buitenland gehaald. Daarom is het niet ver bezijden de waarheid als we het voorstellen alsof alle transacties met het buitenland geheel via het bedrijfsleven verlopen. Daarom teken ik in figuur 3 alleen pijlen tussen het bedrijfsleven en het buitenland.

Het lijkt onlogisch om de pijl ‘import’ naar en de pijl ‘export’ van het buitenland te laten lopen. Maar men dient zich te realiseren dat de geldstroom in de omgekeerde richting van de goederenstroom verloopt.

Het verschil tussen de ingaande en uitgaande pijl heet de ‘lopende rekening’, waar de ‘handelsbalans’ een onderdeel van is. De handelsbalans is het verschil tussen de in- en uitvoer van goederen, terwijl de lopende rekening daarbovenop nog zaken als inkomens naar en uit het buitenland, rentebetalingen, ontwikkelingshulp en bijdragen aan internationale organisaties omvat. Een overschot op de lopende rekening betekent dat er geld vanuit het buitenland binnenstroomt, terwijl een tekort betekent dat er geld het land verlaat.

Uit figuur 3 wordt duidelijk dat als er een overschot op de lopende rekening is, het verschil tussen export en import, er automatisch een positief overheidssaldo ontstaat, want het geld kan alleen maar naar de overheid vloeien. In het geval van een negatief saldo op de lopende rekening stroomt er geld het land uit en ontstaat er een overheidstekort.

Het overschot op de lopende rekening van een land met een ander land betekent automatisch een even groot tekort voor het andere land op de onderlinge lopende rekening. Hieruit volgt dat de som van de lopende rekeningen van alle landen in de wereld precies nul moet zijn. Daarom kunnen de lopende rekeningen iet verklaren waarom de som van alle staatsschulden in de wereld zo enorm groot is.

Nederland heeft sinds 1980 continue een vrij groot overschot op de lopende rekening gehad. Als men een paar kleine tekorten tegen eerdere overschotten wegstreept, heeft Nederland zelfs sinds 1952 een overschot. Het laatste decennium bedraagt het overschot zelfs gemiddeld 6% van het BNP. Met een BNP van ruim 1100 miljard euro betekent dit dat er gemiddeld ongeveer 70 miljard euro het land binnenstroomt. Zoals in figuur 4 aangegeven zou dit geld naar de overheid moeten stromen, zodat daar een overheidsoverschot van 6% zou moeten bestaan. De werkelijkheid is dat er een overheidstekort van ongeveer 3% is. Er is dus jaarlijks een bedrag van 9% van het BNP, een bedrag van ongeveer 100 miljard, zoek bij de overheid. Als dit bedrag dat jaarlijks bij de overheid had moeten binnen stromen ook daadwerkelijk was binnengestroomd, dan was er geen staatsschuld van 450 miljard geweest, maar was de schatkist gevuld met een biljoen euro. Het is de moeite waard om zo een bedrag op te sporen. Het model is dus nog niet volledig.

Besparingen

Tot nog toe had ik stilzwijgend aangenomen dat het geld dat bij de huishoudens of de bedrijven binnenstroomt ook weer wordt uitgegeven. Maar de praktijk is anders. Er wordt veel gespaard. Geld dat niet uitgegeven wordt kan niet terugvloeien naar de overheid. Maar er zijn natuurlijk ook ontsparingen. Het geld dat netto gespaard wordt, heet bij het CBS de nationale besparingen, een term die niet verward moet worden met bezuinigingen.

Er zijn vele vormen van besparingen: sparen bij de bank, geld in een ouwe sok, geld in omloop, beleggingen, investeringen, pensioenopbouw, levensverzekeringen, kapitaalverzekeringen, aflossen van de hypotheek enz. In het geval van investeringen in het binnenland is er wel degelijk sprake van uitgeven van geld dat dan naar de overheid terugvloeit. Wat we willen analyseren is het verschil tussen de nationale besparingen en de investeringen. Daarbij vormt het overheidstekort een negatieve bijdrage aan de besparingen. Dit verschil wordt het spaaroverschot genoemd. Het is macro-economisch gezien per definitie gelijk aan het saldo op de lopende rekening. Hier wil ik het private spaaroverschot beschouwen: dat deel van het spaaroverschot waar de overheid niet (in negatieve zin) aan bijdraagt. Het private spaaroverschot is het verschil tussen het totale spaaroverschot min het overheidssaldo. Dit jaarlijkse overschot wordt opeengehoopt tot de enorme bedragen die op de balansen van banken, verzekeringsmaatschappijen en pensioenfondsen verschijnen.

Verreweg het grootste deel van de besparingen loopt via banken, verzekeringsmaatschappijen en pensioenfondsen. Daarom laat ik ter vereenvoudiging de pijl van het spaaroverschot van de sector bedrijven naar de besparingen lopen. In figuur 5 wordt duidelijk dat het spaaroverschot per definitie gelijk is aan het saldo op de lopende rekening. Immers, het overheidssaldo dat hier van de besparingen wordt afgetrokken komt bij het totaal van de besparingen terug als spaargedrag van de overheid. Dat spaargedrag van de overheid is in de praktijk bijna altijd negatief. Dit negatieve spaargedrag van de overheid is een gevolg van het feit dat de overheidsuitgaven jaarlijks stijgen, alleen al om de inflatie te compenseren, salarisstijgingen voor ambtenaren vanwege een toenemende welvaart en omdat een groeiende bevolking meer uitgaven vereist. Door de hogere overheidsuitgaven neemt de geldomloop toe en dat resulteert in een overheidstekort. Een overheidstekort is dus eigenlijk een principieel verschijnsel.

In figuur 5 zien we dat geld dat vanuit het buitenland binnenstroomt op twee verschillende plekken kan eindigen: bij de overheid en bij de grote private opeenhoping van spaaroverschot. Maar er kan ook geld dat vanuit de gewone geldkringloop naar de overheid had behoren te stromen afgeleid worden naar deze opeenhoping. In het laatste geval ontstaat er een overheidstekort. De opeenhoping van spaaroverschotten is de enige verklaring voor de wereldwijde negatieve overheidssaldi en staatsschulden. Uiteraard kan het overheidstekort van een land ook het gevolg zijn van een negatieve lopende rekening. In het geval van ontsparingen kan het geld of naar de overheid vloeien of naar het buitenland.

We hebben gezien dat het geld bij een overheidstekort in het buitenland of in de besparingen verdwijnt. Maar dat betekent natuurlijk niet dat het geld daar opgehoopt blijft. Het geld wordt aan onder meer overheden uitgeleend. De overheden lenen dat geld om de onvoldoende terugkeer van geld te compenseren.

Besparingen in internationaal perspectief

Een flink aantal landen heeft een enorm positief saldo op de lopende rekening. Dit zijn in de eerste plaats landen met enerzijds een geringe bevolking en aan de andere kant enorme olievoorraden. Ze exporteren de olie, maar geven de inkomsten niet meer uit. Ze bouwen enorme reserves op, voor tijden dat de olievoorraad op is. Dit type landen zijn onder andere Saoedi-Arabië, Koeweit, Bahrein, Qatar, Verenigde Arabische Emiraten, Brunei en Noorwegen. Daarnaast zijn er landen met een agressieve exportpolitiek doordat ze hun wisselkoersen of lonen kunstmatig laag houden. Dergelijke landen zijn onder andere China en Japan. Ook zijn er landen die door een sterk concurrerend bedrijfsleven een groot overschot op de lopende rekening hebben, zoals Duitsland en Nederland. Tot slot zijn er nog landen die als vluchthaven voor vermogens of bedrijfswinsten dienen, zoals bijv. Zwitserland.

Doordat deze landen veel geld oppotten, worden andere landen geconfronteerd met een negatief saldo op de lopende rekening. En dat negatieve saldo resulteert uiteindelijk in een jarenlang groot overheidstekort en dientengevolge enorme staatsschuld. Dit is dan ook de verklaring voor de schuldencrises die Zuid-Europese en Zuid-Amerikaanse landen doormaken.

Een land als China had anno 2014 reserves in vreemde valuta opgebouwd tot een bedrag van vier biljoen dollar. Een dollarbiljet heeft een volume van 1 cm3. Als we een voetbalveld van 10.000 m2 voor dat bedrag volstapelen met biljetten van 100 dollar, die hebben hetzelfde volume, dan krijgen we een stapel van 4 meter hoogte. En daarnaast zullen ze vast nog wel wat reserves in de vorm van buitenlandse aandelen hebben, want die leveren meer op. Het is dan ook geen wonder dat andere landen een gigantische staatsschuld hebben. Zo bedroeg in 2014 de staatsschuld van de Verenigde Staten 18 biljoen dollar. Dat is een overeenkomstige stapel van 16,5 meter.

Het oppotten van geld door een aantal landen, waarbij Nederland, is dus de oorzaak van de grote staatsschulden in een groot aantal andere landen. Deze landen lenen vervolgens een deel van dat geld uit aan landen met een tekort, soms tegen woekerrentes, zodat de effecten versterkt worden. Met name Griekenland kwam daarmee begin 2015 in ernstige problemen. Daarbij dient echter opgemerkt worden dat Griekenland zelf de problemen vergroot heeft door geen afdoende maatregelen te nemen tegen belastingontduiking en illegaal wegsluizen van kapitalen naar het buitenland.

De bedoeling van besparingen is niet om het geld eeuwig op te slaan, maar het ooit eens uit te geven. Dat is het duidelijkst bij de pensioenfondsen. Daar wordt het geld voor gemiddeld dertig jaar opgeslagen. Eigenlijk is dit sparen een extreme vorm van een lange terugkeertijd. Het sparen doet de gemiddelde terugkeertijd van het geld naar de overheid drastisch oplopen, zodat het overheidstekort groter wordt volgens het eerder aangegeven principe van geldvolume keer terugkeertijd.

fac. = factor; kol. = kolom; bedr. = bedrijven; goed. = goederen; belast. = belastingen; pens.= pensioen; huishoud. = huishoudens; Nation. = Nationaal

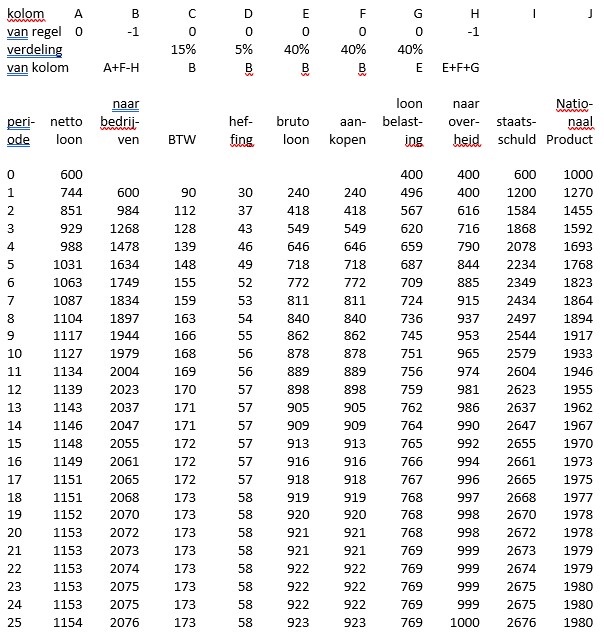

Geldstromen in een open economie

In tabel 3 heb ik aangegeven hoe een hoeveelheid geld van 1000 eenheden die naar het bedrijfsleven gaat verdeeld wordt over eindbestemmingen als overheid, buitenland en netto besparingen. De getallen heb ik ontleend aan de Nederlandse situatie, maar grof afgerond omdat een nauwkeurige berekening veel meer details van overheid, bedrijfsleven en huishoudens vergt. Daarbij heb ik gegevens ontleend aan de Nationale Rekeningen die jaarlijks door het CBS worden gepubliceerd en heb die vervolgens enigszins bewerkt.

Het bedrijfsleven geeft weer geld uit aan salarissen, verbruik van goederen uit het binnenland, invoer van goederen, belastingen, pensioenpremies en winst. Bij de belastingen heb ik subsidies als negatieve belastingen behandeld. Het werkgeversgedeelte van de sociale lasten heb ik als een soort belasting beschouwd. De winst heb ik gelijkgesteld aan het exploitatie overschot met aftrek van de afschrijvingen. Die afschrijvingen heb ik behandeld als een soort verbruik, omdat de vervanging van veel kapitaalgoederen samenhangt met de productie, want slijtage aan machines en voertuigen is afhankelijk van de omvang van de productie. Daarna heb ik een correctie toegepast omdat een aanzienlijk deel van de winst een soort ondernemersinkomen is.

Dit laatste is vooral van toepassing in de landbouw en dienstverlenende beroepen als artsen, advocaten e.d. De belasting op de winst heb ik gelijk gekozen aan het tarief voor het fictieve vermogensrendement.

Het brutoloon van de werknemers heb ik verdeeld over de posten belastingen, invoer van goederen, aankopen bij het bedrijfsleven en besparingen. Bij belastingen moet niet alleen aan inkomstenbelasting worden gedacht, maar ook BTW, accijnzen, onroerendezaakbelasting, waterschapsbelasting e.d. Omdat ervanuit gegaan wordt dat de huishoudens minimaal een bijstandsuitkering te besteden hebben is het belastingtarief voor de bovenste helft van het inkomen genomen en op 45% gesteld. De invoer door de huishoudens omvat behalve de aankoop in winkels van ingevoerde goederen ook de uitgaven in het buitenland tijdens vakanties. De besparingen bestaan uit pensioenpremies, aflossingen van hypotheken en andere vormen van sparen. Verder heb ik hier aangenomen dat bestedingen in het bedrijfsleven tot extra werkgelegenheid leidt, waardoor er minder mensen in de bijstand komen. Daarbij heb ik aangenomen dat het gemiddelde loon het dubbele van een bijstandsuitkering is en dat twee extra banen tot een persoon minder in de bijstand leidt (voor de andere helft vangt de levenspartner het levensonderhoud op). Dus de bijstandsbesparing bedraagt een kwart van de lonen. De bespring op de bijstand is een extra vorm van inkomsten voor de overheid.

Rechts in de tabel staan de drie kolommen ‘naar overheid’, ‘totaal invoer’ en ‘totaal besparingen’ waarin ik de bedragen die naar deze eindbestemmingen gaan sommeer. De kolom ‘naar overheid’ bevat het totaal van de geheven belastingen; de kolom ‘totaal invoer’ de waarde van de door bedrijven en huishoudens ingevoerde goederen en de kolom ‘totaal besparingen’ het werkgeversgedeelte van de pensioenpremies, de winst minus de daarop geheven belastingen en de besparingen door de gezinnen (voornamelijk pensioenpremies en aflossingen op hypotheken). Geheel rechts staat de kolom van het gevormde Netto Nationaal Product.

Als de totalen van de drie eindbestemmingen ‘naar overheid’, ‘totaal invoer’ en ‘totaal besparingen’ bij elkaar opgeteld worden, zie je dat het bedrag van 1000 eenheden verkregen wordt, waarmee begonnen werd. Er is dus in dit proces een sprake van een verdeling over eindbestemmingen.

Uit de resultaten blijkt dat nog maar 46% van het geld naar de overheid vloeit, 36% naar het buitenland verdwijnt en 18% naar de besparingen gaat. Dit is een drastisch verschil met de gesloten economie, waarbij alles naar de overheid terugkeert. De overheid kan alleen maar tot een sluitende begroting komen als de geldstromen naar het buitenland en de besparingen gecompenseerd worden door autonome geldstromen die de andere kant op lopen. In de praktijk gebeurt dat ook doordat er een positief saldo op de handelsbalans is, de pensioenfondsen door pensioenbetalingen geld uit de besparingen pompen en het bedrijfsleven een deel van de winsten aanwendt voor netto-investeringen.

De besparingen bestaan voor het grootste deel uit pensioenpremies. Het is de bedoeling dat die ooit in de economie terugkeren in de vorm van pensioenen. Dan worden er alsnog belastingen geheven en gaan de bestedingen omhoog, waardoor de overheid nog meer terugkrijgt. Over pensioenen wordt minder belasting ingehouden, laten we zeggen gemiddeld 30% en de rest wordt in de verhouding 46 naar de overheid en 36 naar het buitenland verdeeld. Op deze wijze heb ik de besparingen uit de pensioenuitkeringen ook in de verdeling meegenomen. De 18 eenheden besparingen worden dus uiteindelijk verdeeld in 11 eenheden naar de overheid en 7 naar het buitenland. Dus van de bestedingen naar de bedrijven eindigt 64% in de staatskas.

Willen we nu weten hoeveel geld van de overheidsbestedingen aan lonen en uitkeringen weer bij de overheid (ook gemeentelijke overheid) terugkeert, dan moeten we er rekening mee houden dat er eerst 40% belasting wordt ingehouden, waarna de rest door de ontvangers in het bedrijfsleven wordt besteed. Er keert dus 40% plus 64% van 60% naar de overheid terug, oftewel het terugkeerpercentage is bijna 80%. Hiermee wordt duidelijk waarom bezuinigingen door de overheid nauwelijks werken om het overheidstekort terug te dringen.

Bezuinigingen en pensioenkortingen

Bezuinigingen

Als de overheid wil bezuinigen, dan laat ze na geld uit te geven aan bepaalde zaken. Door na te gaan hoe bepaalde overheidsbestedingen over de eindbestemmingen verdeeld worden, kunnen we nagaan hoe effectief bezuinigingen zijn. In tabel 3 werd aangegeven hoe een bedrag besteed in het bedrijfsleven verspreid wordt over de eindbestemmingen. Maar een overheid geeft vooral veel geld uit aan salarissen en uitkeringen. We kunnen de verdeling van de diverse soorten overheidsbestedingen op een soortgelijke manier nagaan, waarbij we gebruik kunnen maken van de resultaten van tabel 3. Als effectiviteit van een bezuiniging noem ik het percentage van het geld dat anders niet naar de overheid zou zijn teruggevloeid. Omdat het bij bezuinigingen om het overheidstekort om directe effecten gaat, laat ik de uitgestelde bestedingseffecten uit de besparingen hier buiten beschouwing.

Minder inkopen door de overheid

Bij inkopen door de overheid kan men denken aan allerlei hulpmiddelen voor ambtenaren, maar ze hebben ook betrekking op infrastructurele werken als wegen en dijken. Dit zijn bestedingen in het bedrijfsleven en de verdeling loopt dus ruwweg langs de lijnen die in tabel 3 zijn uitgezet. De effectiviteit bedraagt dus 53%.

Minder geld naar het buitenland

Bij dit soort uitgaven moet gedacht worden aan giften in het kader van ontwikkelingshulp, aankoop van militaire goederen in het buitenland of kosten voor diplomatieke vertegenwoordigingen. De Nederlandse overheid kan geen belasting in het buitenland heffen, zodat de terugkeer van geld nihil is. De effectiviteit van dit soort maatregelen is 100%.

Minder personeel

Als de overheid zijn personeel betaald, moet het daarnaast ook nog eens 16% pensioenpremie van het salaris boven het franchiseniveau betalen, dat ongeveer de helft van het loon bedraagt. Daarnaast betaalt de overheid nog eens 12% aan premies die als een soort belasting kan worden opgevat. Dus als een ambtenaar 1000 eenheden verdiend, staat er een besparing van 1200 eenheden op de begroting.

Als er voor een ambtenaar minder werkgelegenheid is, komt daarvoor een halve persoon in de bijstand. Ik neem dus aan dat er in het gezin van een ambtenaar altijd een minimuminkomen is. De ambtenaar betaalt 7% pensioenpremie, zodat zijn belastbaar inkomen slechts 930 eenheden bedraagt. Bij het verminderen van het aantal ambtenaren, verliest de overheid alleen de belasting op de bovenste helft van hun inkomens. Daarom schat ik het belastingpercentage op 45% (inkomstenbelasting, BTW en andere belastingen en heffingen). De overheid verliest dus 209 eenheden aan belastinginkomsten. Tevens moet de overheid meer aan bijstand betalen, waarvoor ik de kosten op 25% van het uitgespaarde loon schat, dus 250 eenheden.

Op deze wijze hadden de uitgespaarde ambtenaren nog 471 eenheden te besteden. Volgens tabel 3 zou daarvan 47% naar de overheid zijn teruggekeerd, oftewel 219 eenheden. Door het aantal ambtenaren te verminderen verliest de overheid dus 548 eenheden aan belastinginkomsten, terwijl ze met 250 eenheden aan extra bijstandskosten wordt geconfronteerd. Dus van de besparing op de begroting van 1200 eenheden, blijven er slechts 402 over. De effectiviteit van de maatregel is 34%.

Er zijn ook door de overheid betaalde mensen die geen ambtenaar zijn. Je vindt ze onder andere in de zorgsector. Ze verdienen over het algemeen weinig. Als we de berekening herhalen, met de wetenschap dat ze over het algemeen niet in een pensioenfonds zitten of slechts een minimaal pensioen opbouwen, en aannemen dat ze 25% meer verdienen dan het bijstandsniveau, dan komen we tot een effectiviteit van 46%. Het verschil in effectiviteit is grotendeels te verklaren, doordat door het ontbreken van een relevante pensioenopbouw er veel minder geld aan de circulatie onttrokken wordt.

Verlaging uitkeringen

De huishoudens betalen over de top van hun uitkeringen ongeveer 45% (inclusief BTW). Volgens tabel 3 keert van de rest van hun inkomen ongeveer 47% terug bij de overheid. De effectiviteit wordt daarmee 29%. Deze lage effectiviteit is een gevolg van het feit dat er geen mensen rechtstreeks in de werkloosheid worden geduwd, waarna een eventuele levenspartner de kosten voor levensonderhoud zou kunnen opvangen.

Verlaging lonen ambtenaren

Het effect hiervan is vergelijkbaar met die van de verlaging van de uitkeringen, met als belangrijkste verschillen dat ambtenaren over de top van hun inkomen 55% belasting betalen en dat de overheid over de top 16% pensioenpremie en 12% premies moet betalen. De effectiviteit wordt daarmee slechts 19%.

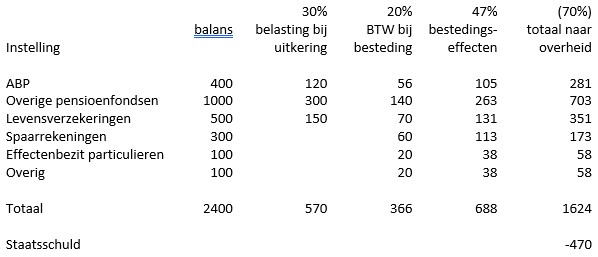

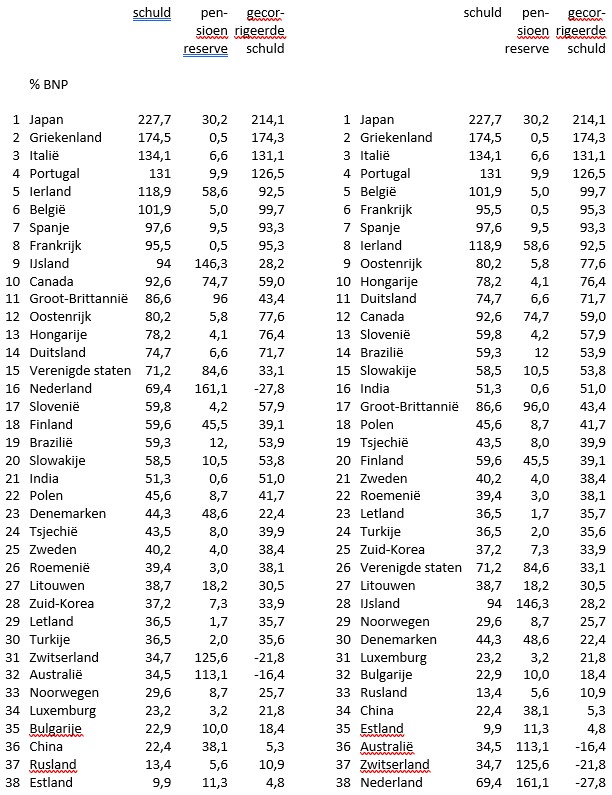

Hogere belastingen